Кто должен отчитываться

Размер налога

Где и как подавать декларацию

Как заполнить

Сроки и штрафы за опоздание

Работаешь на предприятии, и все налоги за тебя платит работодатель? Тогда, возможно, ты еще не сталкивалась с проблемой самостоятельной подачи декларации о доходах физического лица (форма 3-НДФЛ). Но это не значит, что она тебе не понадобится. Например, при оформлении налогового вычета необходимо самой заполнить и подать в налоговую инспекцию этот документ. Также он требуется при оформлении кредита — для подтверждения заявленного уровня доходов.

Кроме того, есть ситуации, когда нужно самой заплатить дополнительный налог с дохода, даже если работаешь официально. В этом году мы отчитываемся за доходы, полученные в 2022-м.

Кто должен отчитываться

Декларацию 3-НДФЛ нужно заполнить и отправить в налоговую инспекцию в следующих случаях:

- если ты в 2022 году занималась предпринимательской деятельностью в качестве ИП (самозанятым заполнять декларацию не нужно);

- если ты получила доход от продажи имущества или сдачи его в аренду. Доходом от продажи имущества считается разница между ценой покупки и суммой, полученной от продажи. С этой разницы и уплачивается налог. Важен и срок владения имуществом. Налог нужно платить, если продаешь недвижимость, которой владеешь менее 5 лет (исключение — продажа единственного жилья, в этом случае минимальный срок владения составляет 3 года). Для продажи без налогов автомобиля нужно владеть им более 3 лет.

- при получении дохода в виде оплаты за работу по договору гражданско-правового характера (подряда, авторского заказа, возмездного оказания услуг, перевозки и т. п.). Или вознаграждения от физлица или организации, не являющихся налоговым агентом, а значит, не плативших за тебя налоги;

- если ты являешься частным нотариусом, адвокатом, учредившим адвокатский кабинет, или занимаешься частной практикой в какой-либо другой области, например, преподавательской деятельностью;

- если ты получила выигрыш в лотерею или матпомощь, подарок на своем предприятии. Здесь многое зависит от суммы.

При выигрыше или подарке на сумму менее 4 тыс. руб. декларацию заполнять не нужно, это сделает работодатель. Если полученная сумма — от 4 тыс. руб. до 15 тыс. руб., ты обязана заплатить налог. При сумме выигрыша, превышающей 15 тыс. руб., оплата налога становится обязанностью организатора конкурса; - если ты получила ценный подарок от частного лица. Важно: это не касается денежных подарков. Речь только о движимом и недвижимом имуществе. Оформив дарственную, в которой всегда указывается стоимость подарка, нотариус сразу отправляет сведения в налоговую. И если даритель не является твоим близким родственником, придется заплатить налог;

- если ты являешься российским резидентом, но получила доход за рубежом от иностранной компании.

Не пропустите

-

Не пропустите

-

Размер налога

В большинстве случаев это 13% от дохода. Но могут быть ситуации, когда налог составляет 9% — например, за дивиденды, полученные до 2015 года. Или 15% — для тех, чей доход превышает 5 млн. руб. 30% платят нерезиденты, а максимальную ставку 35% — нужно заплатить за выигрыш или приз, полученный при участии в конкурсе, который проводится с целью рекламирования товаров, работ или услуг.

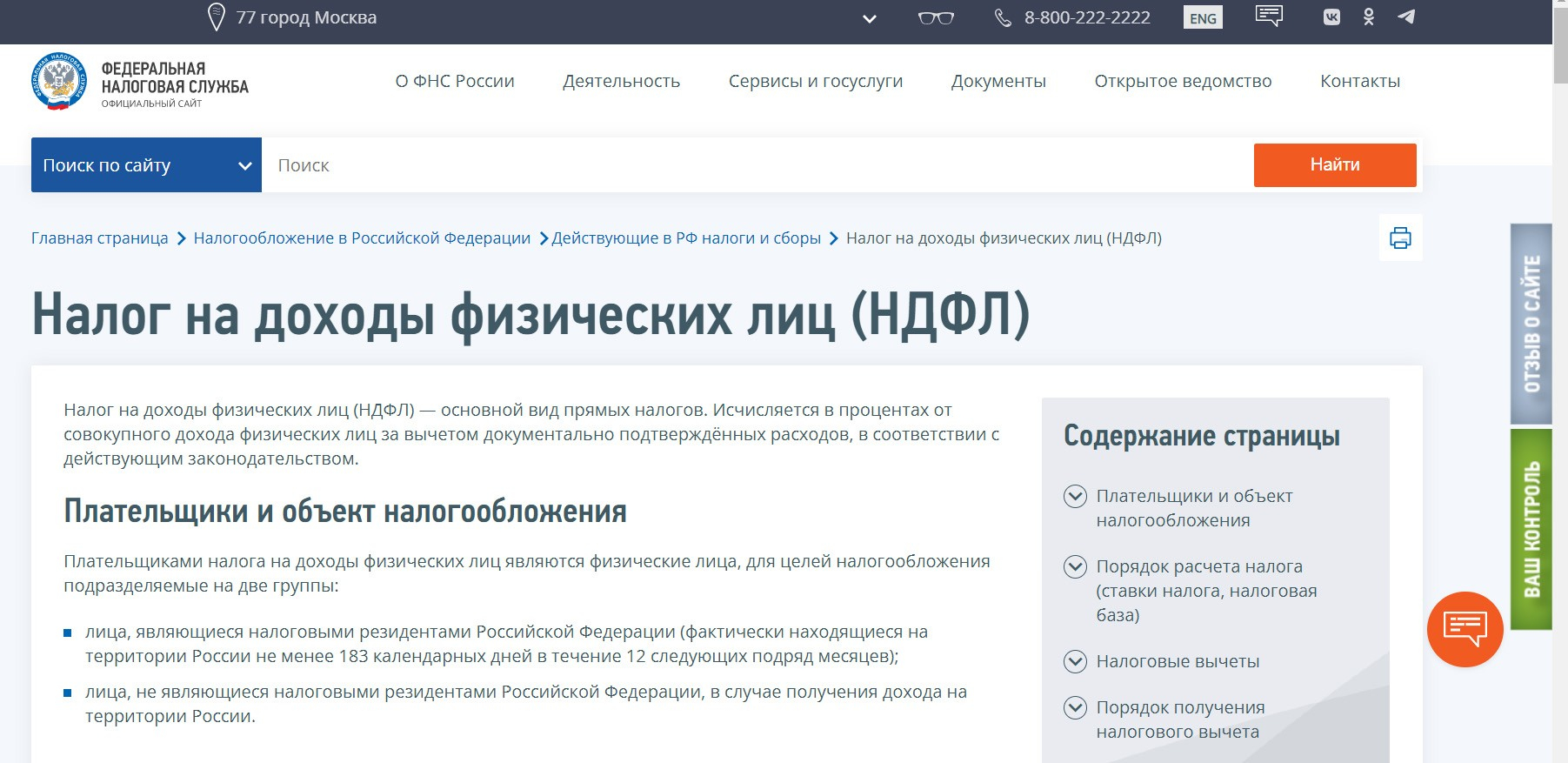

Где и как подавать декларацию

Подать декларацию можно в бумажном или электронном виде одним из следующих способов:

- на сайте Федеральной налоговой службы (ФНС) через Личный кабинет налогоплательщика. Нужно заполнить онлайн-форму, при этом необходима регистрация и электронная подпись:

- через программу «Декларация». Ее можно скачать на сайте ФНС и установить на свой компьютер. Программа автоматически создает налоговые декларации по форме 3-НДФЛ.

В процессе заполнения данных она тут же проверяет их корректность, что уменьшает вероятность совершения ошибки ; - на портале Госуслуг. Здесь есть возможность заполнить онлайн-форму и отправить ее в налоговую. Или загрузить электронную версию отчета, заполненную в другой программе, например, в той же «Декларации»;

- заполнив бумажный вариант декларации и передав его лично в территориальное отделение налоговой инспекции. Если ты выберешь именно такой способ, учитывай: с этого года введен обновленный бланк (в редакции от 29.09.22). Лучше скачать его прямо на сайте ФНС;

- отправив бумажную декларацию в налоговую почтой — заказным письмом с описью вложений.

Как заполнить декларацию о доходах физических лиц

Для правильного заполнения декларации о доходах физических лиц по форме 3-НДФЛ воспользуйся нашими рекомендациями. Если заполняешь в бумажном виде:

- в рукописном варианте используй синюю или черную шариковую ручку. Данные вписывай печатными буквами. В каждой ячейке можно размещать только один символ;

- при заполнении на компьютере выбери шрифт Courier New (16 или 18 пунктов), выравнивание по правому краю;

- на первой странице укажи количество листов отчета. Не забывай нумеровать страницы в формате 001, 002, 003 и т. п.

Если заполняешь в электронном виде на сайте ФНС (на Госуслугах аналогично):

- убедись, что ты зарегистрирована на сайте ФНС и у тебя есть электронная подпись. Если подписи нет, найди на сайте раздел «Получить ЭП» и закажи ее. Получение может занять несколько дней;

- найди кнопку «Жизненные ситуации», нажми ее и выбери опцию «Подать декларацию 3-НДФЛ»;

- заполни онлайн-форму, используя пошаговую инструкцию, которая находится здесь же, на портале nalog.gov.ru. Там же есть пример декларации о доходах физических лиц — подробный образец заполнения;

- при необходимости прикрепи копии подтверждающих документов, введи пароль к электронной подписи, нажми кнопки «Подтвердить» и «Отправить».

Сроки и штрафы за опоздание

Если ты подаешь обычную декларацию о доходах с целью своевременно заплатить налог, твоя задача — сделать это до 2 мая (обычно — до 30 апреля, но в этом году из-за выходных срок продлен). Заполнить форму 3-НДФЛ, чтобы получить налоговый вычет, можно в любое время года. Важно учесть следующие условия: отчет для получения вычета можно подавать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были совершены расходы. То есть в 2023 году ты можешь получить вычет за расходы (на учебу, медицину, занятия спортом и т. п.), которые были совершены в период с 2020 по 2022 годы. Если не успеешь сдать декларацию в срок, неминуемы санкции. Они зависят от размера налога.