Что такое кредитная история

Как найти свою КИ на Госуслугах

Почему репутация заемщика может быть испорчена

Как улучшить испорченную кредитную историю

Наша жизнь становится все прозрачнее — из-за гаджетов и других технических новинок «Большой Брат» знает о нас все: что мы покупаем, что ищем в Интернете, какое кино смотрим, с кем общаемся и т. п. Но известно ли тебе о том, что, даже если ты ни разу не брала кредит,

А если ты брала кредит и не вовремя погасила долги или вообще довела дело до вмешательства коллекторов, твоя история будет испорчена. Это может помешать тебе не только взять новый кредит, но даже устроиться на хорошую работу. Можно ли улучшить кредитную историю, если она испорчена?

Что такое кредитная история

Это досье может существовать, даже если ты ни разу в жизни не брала кредит. Обычно оно создается в тот момент, когда ты оформляешь первый в своей жизни заем. Но может быть заведено и в том случае, когда информацию о твоей порядочности, ответственности и платежеспособности запрашивает твой будущий работодатель или страховая компания. Они имеют такое право.

Кредитная история (КИ) — это документ, в котором содержится информация обо всех твоих заявках на кредиты и решениях по ним. А также о том, как ты выплачивала кредит, случались ли просрочки. Иногда там бывают и дополнительные сведения, например, о выплате штрафов или оплате ЖКУ. В закрытой части хранятся данные о том, кто и когда запрашивал твою кредитную историю. Важный критерий, который содержится в КИ, — так называемый скоринговый балл, или платежный рейтинг. Это оценка твоей финансовой дисциплины на основе данных, которые содержатся в документе. Она помогает банку принять решение о выдаче кредита или отказе в нем. Признаки хорошей кредитной истории:

- она должна быть старше одного года. Но хорошо, если последние записи сделаны недавно. Чем больше информации о заемщике, тем точнее можно оценить его платежеспособность;

- отсутствие просрочек. В идеале, их вообще не должно быть. А если они есть, здесь уже выясняются причины и дисциплинированность, с которой ты решала проблему невыплат;

- отсутствие большого количества одновременных заявок. Если у тебя сразу 10 заявок на кредит в разных банках, это свидетельствует либо о том, что у тебя большие финансовые проблемы, либо о твоем легкомыслии в денежных делах. Исключение — ипотека или автокредит. В этом случае несколько заявок подают, чтобы сравнить предложения. Банки это понимают и учитывают;

- количество вовремя выплаченных кредитов. Чем их больше, тем лучше. Это говорит о том, что ты уверена в своей финансовой состоятельности и умеешь планировать доходы и расходы;

- низкая кредитная нагрузка. Банк вряд ли согласится дать взаймы человеку, у которого уже есть несколько открытых кредитов.

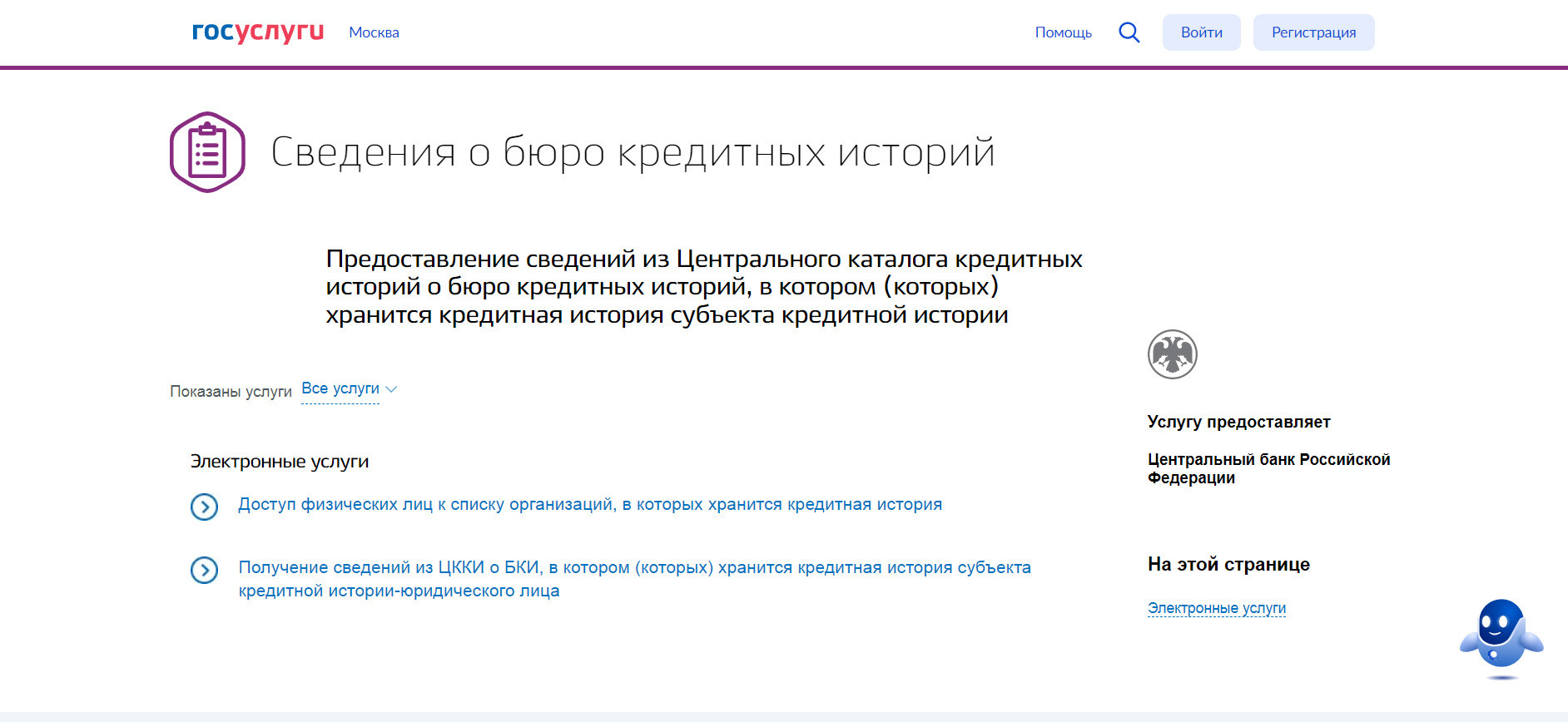

Как найти свою КИ на Госуслугах

В России под контролем Центробанка действует 13 Бюро кредитных историй («Кредитное бюро «Русский стандарт», «Объединенное кредитное бюро», Национальное бюро кредитных историй и т. п.). Найти свою КИ можно, обратившись в любое бюро или непосредственно в банк. Или отправить запрос через сайт Центробанка — но для этого понадобится код кредитной истории, который ты можешь не знать. Самый простой способ — запросить свою КИ с помощью портала Госуслуг. Эта функция доступна тем, у кого есть подтвержденная учетная запись.

Важно понимать:

Почему кредитная история может быть испорчена

Главная причина — недисциплинированность заемщика. Если ты регулярно пропускала дату платежа, не смогла вовремя закрыть кредит или довела дело до суда и коллекторов, не сомневайся — все это будет отражено в твоей истории. Но есть и еще одна причина снижения рейтинга — ошибка банка. Она может случиться по вине невнимательного сотрудника или из-за технического сбоя.

Бывают и совсем обидные случаи. Ты исправно вносишь платежи, но банк закрывается или прекращает сотрудничать с твоим БКИ — и информация о твоем кредите перестает фиксироваться. В итоге история выглядит так: ты выплачивала кредит, а потом вдруг перестала. Кредитный рейтинг сразу снижается. В порче кредитной истории могут поучаствовать и мошенники, если получили твои личные данные, паспорт, и оформили кредит, о котором ты понятия не имеешь. В любом случае ситуацию нужно исправлять.

Как улучшить испорченную кредитную историю

Каким образом можно исправить кредитную историю? Есть несколько способов — в зависимости от причины.

- Если КИ испорчена в результате ошибки банка, необходимо обратиться в банк или в БКИ с заявлением, где подробно описать ситуацию и приложить доказательства. Если наличие ошибки подтвердится, заявление будет рассмотрено довольно быстро — максимум в течение месяца исправления внесут, и твоя репутация честного заемщика будет восстановлена.

- Если твоя история испорчена после просрочки микрозайма, оформленного мошенниками, придется обращаться в полицию и доказывать свою невиновность с помощью МВД. Они должны подтвердить факт похищения личных данных (например, кражу или утерю паспорта) в тот момент, когда был оформлен кредит.

- Если твой рейтинг снизился в результате реальной просрочки, быстро улучшить кредитную историю поможет следующий способ — получить кредит и вернуть его в положенный срок. Это сразу добавит тебе баллов. Например, можно оформить кредитную карту. Расплачивайся ей в магазинах в течение месяца, а потраченные деньги возвращай в льготный период с заработной платы до 25 числа текущего месяца. Затем снова активируй карту 1-го числа следующего месяца и опять погаси долг 25-го. Банк при этом каждый раз будет фиксировать кредит и своевременное его погашение. Так ты сможешь исправлять кредитную историю бесплатно.

- Рефинансировать или реструктурировать кредит. Это разные процессы, но и тот, и другой одинаково полезны для улучшения кредитной истории. Рефинансировать — значит, перекредитоваться, перейти к другому кредитору со снижением ставки. При этом можно объединить несколько кредитов в один, что тоже полезно: чем меньше невыплаченных долгов, тем лучше КИ. Реструктурировать — это добиться изменений в текущем кредитном договоре. Например, договориться об увеличении срока кредита, что поможет снизить размер ежемесячного платежа и закрыть текущие просрочки.

- Восстановить репутацию поможет микрокредит, оформленный на минимальный срок (до 30 дней). Это стоит сделать в том случае, когда все остальные способы не сработали. Микрокредитные организации, как и банки, подают отчеты в БКИ о своевременно выплаченных долгах. Но важно знать — это можно сделать один–два раза в безвыходной ситуации. Так как

большое количество записей о микрозаймах негативно влияет на КИ и кредитный рейтинг. Как правило, чтобы одобрить кредит, банки требуют, чтобы в твоей истории не было микрозаймов в течение последних 6-12 месяцев. Или чтобы за всю «историю наблюдений» таких займов было не более пяти. Важен и размер микрозайма. Если это маленькая сумма — до 30 тыс. руб., это может насторожить банк — значит, ты не дотягиваешь до зарплаты. Поэтому рекомендуют брать сумму больше и своевременно ее возвращать.